不動産投資を始めたいけれど「資金計画や物件選びがわからない」と悩む初心者へ。

『おうちのぜんぶ』は、まず住まいのアドバイザー(営業担当)が窓口となり、ヒアリングから物件提案・購入手続き・購入後の相談までを一貫サポート。

保険の見直しや長期のマネープランが必要な場合は、グループ会社「ほけんのぜんぶ」と連携してFPを紹介し、住まいとお金の両面をワンストップで相談できます。物件は東京23区の駅近など需要の見込みやすいエリアを中心に提案する方針です。

本記事では、この体制を前提に『おうちのぜんぶ』の口コミ・評判・費用・リスク対策・始め方を客観的に整理し、少額で駅近ワンルームを狙う際の検討ポイントも解説します。

おうちのぜんぶ不動産投資サービスの概要

「おうちのぜんぶ」は、ファイナンシャルプランナー(FP)を擁するグループ会社「ほけんのぜんぶ」と連携し、不動産投資初心者でも安心して物件選びから購入後の運用まで相談できるワンストップサービスです。

無料面談でライフプランと資金計画を整理し、駅近を中心とした優良物件を提案。融資交渉や確定申告サポートも受けられるため、投資に必要な知識や手続きのハードルを大幅に下げられます。さらに、将来の売却や買い換えまで見据えた出口戦略も提示してくれるのが特長です。

運営会社とグループ体制

| 項目 | 内容 |

|---|---|

| 社名 | キャピタルパートナーシップ株式会社 |

| 設立 | 2019年9月1日 |

| 資本金 | 2,500万円 |

| 代表取締役 | 荻原 朋弘 |

| 取締役 | 榎 良尚 |

| 所在地 | 〒171-0014 東京都豊島区池袋2-40-13 池袋DUPLEX B’s 14階 |

| アクセス |

|

| 事業内容 | ・事業用収益不動産 ・事業用土地 ・投資用物件の売買仲介/マンション ・戸建住宅の売買仲介およびコンサルティング |

| 免許・登録 | 東京都知事(2)第104245号 |

| 取引金融機関 | りそな銀行/三菱UFJ銀行/大光銀行 |

| 提携金融機関 | イオン住宅ローンサービス株式会社/大光銀行 |

キャピタルパートナーシップ株式会社は、東京都豊島区池袋の本社を拠点に、東京都知事(2)第104245号の宅地建物取引業免許を取得している不動産コンサルティング企業です。

設立は2019年、資本金2,500万円と機動力のある規模ながら、持株会社ZENB HOLDINGS傘下で保険代理店「ほけんのぜんぶ」をはじめとするグループ各社と連携。

グループ会社

キャピタルパートナーシップ株式会社は、持株会社 ZENB HOLDINGS に属し、保険代理店「ほけんのぜんぶ」などと連携して〈保険・資産運用・不動産〉をワンストップで提案できる体制を構築しています。

ほけんのぜんぶは、生命保険協会の「保険募集品質評価制度」で2023年度に初回認定、2024年度に更新認定を受けており(公式評価結果|一般社団法人生命保険協会)、全国20拠点以上・FP資格保有率100%のスタッフが累計31万件超※の相談実績を蓄積。

グループの豊富な専門知識を活かし、不動産投資の資金計画や出口戦略まで総合的にサポートできます。(※累計申込件数は 2025 年 4 月時点のグループ公表値。)

- 在籍 FP:約300 名(グループ公表値・資格保有率 100%)

- 主要拠点:東京本社(池袋)+全国オンライン対応

- 相談実績:累計 31 万件超のライフプラン相談

- 品質評価:生命保険協会「保険募集品質評価制度」

初回認定 2023/更新認定 2024

- 保険・不動産・資金計画を同一グループで一括サポート

- FP資格保有率 100%※1で専門性を担保

- 生命保険協会の品質認定でコンプライアンスも安心

- 累計 31 万件の相談データで提案精度を向上※2

※1:当社から訪問する入社1年以上のプランナーが対象・自社調べ

※2:2025年4月時点・自社調べ

おうちのぜんぶのサービスとは?

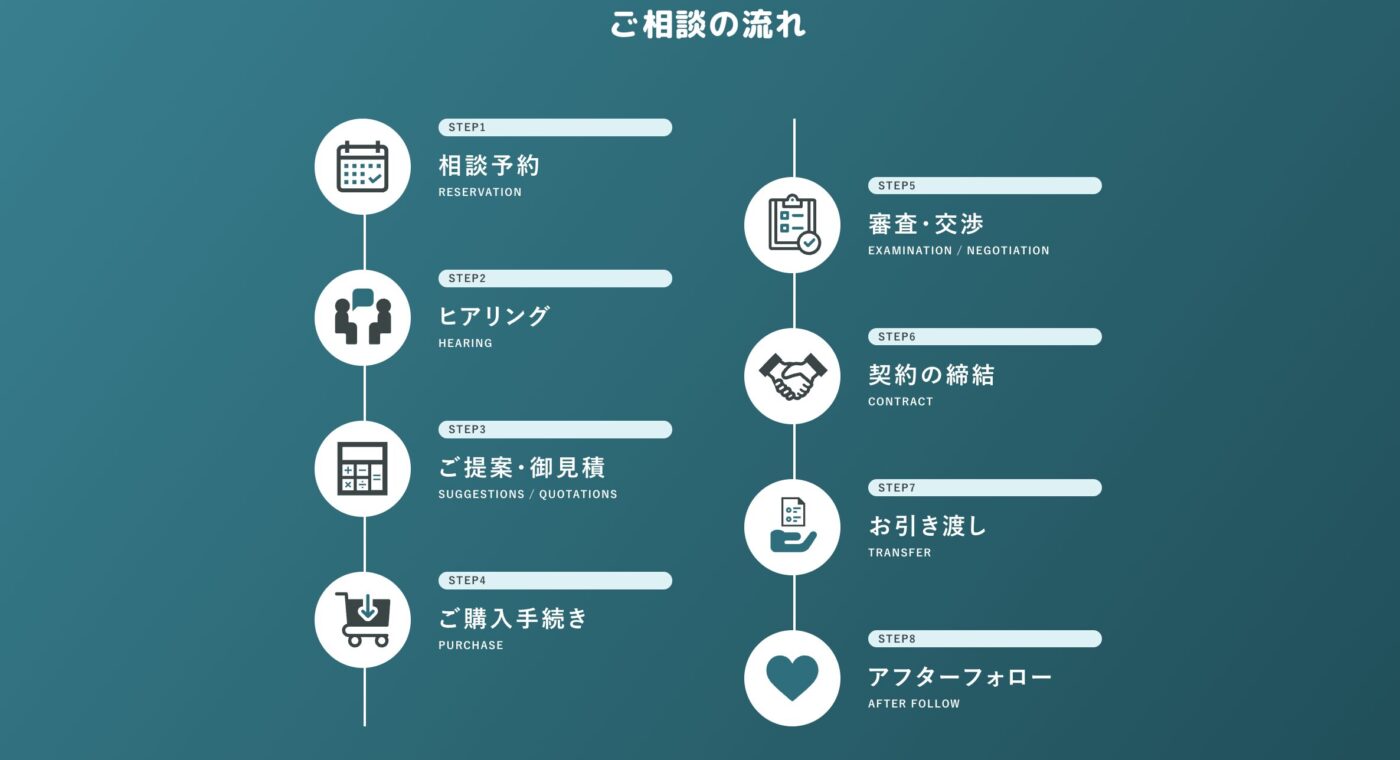

おうちのぜんぶは、公式サイトで示す〈相談予約→ヒアリング→ご提案・御見積→ご購入手続き→審査・交渉→契約の締結→お引き渡し→アフターフォロー〉という 8ステップの流れ に沿って、資金計画・物件選定・融資交渉・運用管理までワンストップで支援する不動産投資コンサルティングです。

【おうちのぜんぶサービス内容】

- 資金計画:FPが家計・保険・将来の教育費まで含めたキャッシュフロー表を作成し、ライフプランに適した投資枠を可視化。

- 物件選定:宅建士が東京23区・駅徒歩10分圏内など資産性重視の新築/中古ワンルームを中心に提案し、賃料下落シミュレーションや修繕積立金の推移を提示

- 融資交渉:「金融機関への融資に関する交渉」を代行し、金利や融資枠の優遇条件を引き出すサポートを提供

- 運用・出口:引き渡し後は管理会社紹介、家賃設定、確定申告時の税理士紹介、さらに売却や都心への買い換えサポートまで継続フォロー

不動産プロ×FPが連携するトータルサポート体制

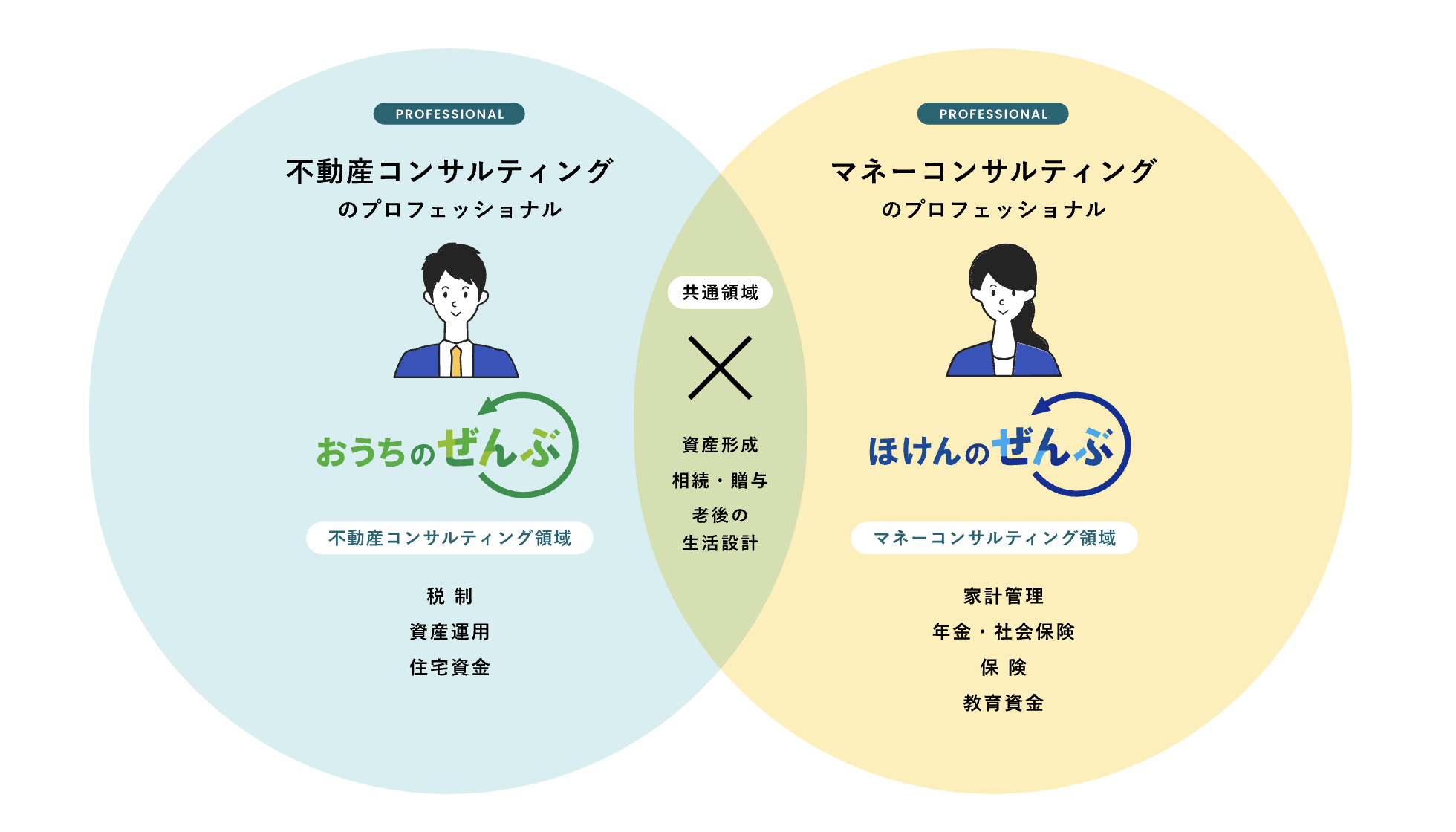

おうちのぜんぶでは、不動産コンサルティングの専門家とマネーコンサルティング(FP)の専門家がタッグを組み、図のように役割を補完し合う“ダブルプロ体制”を採用しています。

左側の<不動産領域>では税制・資産運用・住宅資金など物件に直結するテーマを宅建士が担当。右側の<マネー領域>では家計管理・年金 / 社会保険・保険・教育資金といったライフプラン全般をFPが担います。

そして中央の重なり合うゾーンで資産形成・相続 / 贈与・老後生活設計といった共通課題を協働でサポートすることで、投資判断から出口戦略まで一気通貫のアドバイスが可能になります。

| 領域 | 担当プロフェッショナル | 主なサポート内容 |

|---|---|---|

| 不動産領域 | 宅建士・不動産コンサルタント (おうちのぜんぶ) |

税制優遇の活用/資産運用シナリオ作成/住宅・投資ローン選定 |

| マネー領域 | ファイナンシャルプランナー (ほけんのぜんぶ) |

家計管理・保険最適化/年金・社会保険の受給試算/教育資金計画 |

| 共通領域 | 総合的なサポート | 資産形成プランニング/相続・贈与対策/老後資金シミュレーション |

- 物件収益と家計収支を同じシートで一括管理できる

- 保険・住宅ローンの見直しまで同席で相談可能

- 相続税や贈与税を踏まえた出口戦略が立てやすい

- 専門家ごとに窓口が分かれず手続き時間を大幅短縮

取り扱い物件と投資プランの種類

取り扱いの中心は「東京23区駅徒歩10分以内」のワンルームマンションですが、エリアや築年数を変えた複数プランを用意しています。

【主なプラン】

- 新築駅近ワンルームマンション:資産価値維持と節税効果を両立

- 築浅中古ワンルームマンション:購入価格を抑え表面利回りを確保

- 一棟アパート:土地付きで長期保有を前提とした拡大戦略

ハイクオリティな新築物件

東京23区、徒歩10分圏内のみの新築物件をご紹介しています。住む人の快適性・利便性を考え、築年数が経過しても優位性を失わない、ワンランク上のクオリティをご提供します。引用・出典:おうちのぜんぶ-不動産投資

東京23区内の駅近中古物件

高い収益性を実現するため、家賃下落、資産価値の下落を極力回避できる、駅近で安価な優良中古物件をご紹介しています。空室リスクが低く、長期的にも需要が安定しているため、不動産投資が初めての方でも安心していただけるご提案をしております。引用・出典:おうちのぜんぶ-不動産投資

| プラン | 特徴 | 想定利回り |

|---|---|---|

| 新築 | 空室リスク小・減価償却期間が長い | 3〜4% |

| 中古 | 取得費用が安く、実質利回りが高め | 4〜5% |

| 一棟 | 規模拡大向け・土地も保有 | 5%前後 |

- 新築は利回りが低くなりやすい

- 中古は修繕費を予算に組み込む必要あり

メリット・デメリットと費用

おうちのぜんぶの不動産投資サービスは、無料相談から物件提案、融資交渉、購入後の管理・売却支援までワンストップで完結する点が大きな魅力です。

その一方で、駅近物件に絞る戦略ゆえに選択肢が限られたり、キャッシュフローが家賃下落の影響を受けやすいリスクも存在します。

本章では、投資初心者が押さえておきたい具体的なメリット・デメリットを2項目ずつ、そして費用構成のポイントを整理します。

良い面だけでなく注意点や負担コストも可視化することで、「始めやすいけれど油断は禁物」というサービスの実像を理解できるはずです。

メリット1:無料相談で資金計画まで一括サポート

おうちのぜんぶの最大の強みは、初回から完全無料で専門家に相談でき、ライフプランに合わせた資金計画まで一気通貫で作成してもらえる点です。

これにより「自己資金はいくら必要か」「月々いくらまで返済しても家計が赤字にならないか」が即座に把握できます。

初心者がつまずきやすい融資条件の比較やローンシミュレーションまでワンパッケージで完了するため、情報収集や試算に膨大な時間を割く必要がありません。

- FPが長期収支シミュレーションを作成

- 複数金融機関の金利・審査基準を横並び比較

- 相談後も追加費用なしでプランの再調整が可能

- オンライン面談に対応しており、地方在住でも利用可能

- ヒアリング内容はグループ内で共有されるため二度手間がない

- 投資目的の変更にも柔軟に再提案してくれる

メリット2:優良物件を先行紹介

同サービスは、東京23区の駅徒歩10分以内など需要の底堅いエリアに物件を厳選し、提携デベロッパーから優先的に新着情報を仕入れています。

投資初心者が一般ポータルで見つけにくい匿名の「未公開物件」や完成前の「先行販売物件」を紹介してもらえる可能性があるため、競合より早く検討を進められるのが利点です。

物件選定では過去の賃料履歴や周辺相場、将来再開発計画など多角的なデータを用いて、空室率と資産価値を数値で提示。

さらに修繕積立金の推移や長期修繕計画の内容までチェックするため、将来のコストを含めた総合評価が可能です。これにより、初心者でもエビデンス重視で物件を見極められ、高値掴みを防げます。

- 駅近×新築(or中古)で賃貸需要が読める

- 家賃下落シミュレーションを提示

- 管理状態や修繕履歴を開示

デメリット1:駅近特化で選択肢が少ない

駅徒歩10分以内の築浅物件に集中する戦略は空室リスクを下げる反面、物件数自体が限定的になる点がデメリットです。特に人気エリアでは競争が激しく、希望条件を満たす物件がタイミングによっては皆無というケースもあります。また価格帯が高水準にとどまりやすく、利回りが下がる傾向も否めません。候補が少ないために比較検討が十分できず、成約を急がざるを得ない状況に陥るリスクもあるでしょう。

しかし、このデメリットは対策を講じることで大幅に緩和できます。まずは「希望価格帯を広げる」「築年数や間取りを柔軟に見直す」「金融機関を増やして条件を交渉」といった条件緩和を行い、候補母数を確保しましょう。

さらに、資料請求のみならず現地内覧も同時進行で行うことで意思決定のスピードを高め、競合に先んじて買付を入れられる体制を整えることが大切です。

- 複数エリアで条件を緩和し、候補母数を確保

- 築年数や間取りを広げて利回りを底上げ

デメリット2:空室・家賃下落でキャッシュ圧迫

ワンルーム投資の最大のリスクは、入居者が退去した瞬間に家賃収入がゼロになることです。空室期間が1か月伸びるだけで年間利回りが1%以上低下するケースもあり、修繕費やローン返済の支払いが家計を圧迫します。

さらに、将来的に近隣で新築マンションの大量供給があれば家賃相場が下がり、安定収入を見込めなくなる懸念もあります。そのため、複数パターンでシミュレーションを行い、返済比率や年間キャッシュフローを確認します。

それでも想定外の空室が長期化する可能性はゼロではありません。投資家自身が「入居促進策を講じる」「長期保有に耐えられる自己資金を確保する」「複数物件へ分散投資する」など、追加のリスクヘッジを行うことで安心度が高まります。

- 入居募集開始を即日行う管理会社と契約→空室期間を最小化

- 家賃下落を年1%見込んだシミュレーションで資金余力を確保

- 長期空室に備え、家賃3〜6か月分の運用予備資金をプール

- 室内リフォームや設備更新で競合物件との差別化を図る

費用:手数料・金利を事前に可視化

一般的に、不動産を取得する初期費用は物件価格の約8〜10%が目安で、内訳は仲介手数料・登記費用・ローン事務手数料・火災保険料などです。

おうちのぜんぶでは見積もり段階で「諸費用一覧表」を提示してもらるケースもあります。また、ローン組成時の金利タイプ(固定・変動)、団信の有無、借入年数ごとの総返済額をすべて比較表にまとめます。

また管理委託料・修繕積立金・固定資産税など運用コストも月次ベースで明記されるため、表面利回りと実質利回りの差を早期に把握可能です。

| 費用項目 | 概要 |

|---|---|

| 仲介手数料 | 物件価格の3%+6万円(税別)が上限 |

| ローン事務手数料 | 融資額の2.2%が一般的 |

| 固定資産税・都市計画税 | 年間税額を月割りして資金計画に反映 |

- 諸費用一覧表をメールで事前共有

- 複数金融機関の総支払額を横並び比較

おうちのぜんぶの口コミ・評判とおすすめの人

おうちのぜんぶは、FPと不動産の専門家が連携する点が注目される一方、実際のサービス品質は利用者の声から総合的に把握することが大切です。

口コミには「無料相談が具体的で分かりやすい」「物件提案がスピーディー」といった高評価がある反面、「紹介物件が限られていた」「想定より利回りが伸びない」といった不満も散見されます。

本章では、良い口コミ・悪い口コミそれぞれの傾向を整理し、どのような人がサービスと相性が良いのか、逆に他社を検討したほうが良いのかを具体的に解説します。ポジティブ・ネガティブ双方の意見を踏まえ、自分の投資目的やリスク許容度と合致するかを判断する手掛かりにしてください。

おうちのぜんぶの良い口コミ・評判

知人の紹介で大手不動産投資会社の話を聞き、不動産投資を始めることで節税になることに魅力を感じ、ワンルームマンションの購入を前向きに検討していました。東京在住でしたが、神戸の物件を紹介され、土地勘がないものの駅近で空室リスクが少ないと説明を受け、購入を進めていました。他社との比較をせずに購入を進めていたことを反省し、それ以降は「おうちのぜんぶ」のサポートを受けながら、不動産投資を安心して進めることができています。

メリット・デメリットを丁寧に説明してもらったおかげで、自分の不動産投資の方向性を固めることができました。また、空室保証をつけるべきかどうかについても、物件のエリアや近隣の賃貸状況を考慮したアドバイスをいただき、納得のいく選択ができました。

おうちのぜんぶを実際に利用した人の声を見ると、「他社で進めていた契約を立ち止まって見直せた」「エリア分析や空室保証の要否まで根拠を示してくれた」といった具体的な高評価が目立ちます。

その中でも印象的なのは、物件選定を急かさずに複数社比較やキャッシュフロー再計算を提案してくれる点です。

これにより初心者でも“数字とデータ”を根拠に納得して決断でき、結果として長期保有に伴う精神的な負担を軽減できたと語られています。

おうちのぜんぶの悪い口コミ・評判

今回、「おうちのぜんぶ 不動産投資 口コミ」で Google 上位ページ・不動産系メディア・SNS(X/Instagram)を横断的に検索したところ、サービス品質を否定的に評価する具体的なレビューは現時点で確認できませんでした。

検索ヒットの多くは、

- しつこい営業がない点を評価する記事

- 経験豊富なスタッフによる提案力を紹介する記事

──といったポジティブな内容に集中しており、ネガティブな体験談やトラブル報告は見当たりませんでした。

ただし、公開レビューが少ない=利用者全員が満足しているとは限りません。口コミ件数が増えるにつれ課題が顕在化する可能性もあるため、初回面談では「紹介物件数の目安」「想定利回りと家賃下落シナリオ」「売却時の手数料」などを具体的に質問し、納得したうえで契約に進むと安心です。

おすすめできる人・できない人の特徴

おうちのぜんぶは、資金計画と不動産選定を同時に進めたい初心者に向いています。具体的には「頭金を抑えて都心の資産性重視物件を長期保有したい会社員」や「保険・住宅ローンも含めて家計全体を最適化したい共働き世帯」に適しています。

一方で「地方高利回り物件で短期回収を狙いたい投資家」や「自分で物件を探し複数社に競わせたい上級者」には不向きとなる可能性があります。

| タイプ | 向いている人 | 向いていない人 |

|---|---|---|

| 投資目的 | 老後資産形成・安定運用 | 短期転売・高利回り追求 |

| 物件エリア | 東京23区駅近にこだわりたい | 地方・郊外でも物件数を重視 |

| サポート志向 | 専門家に丸ごと任せたい | 自力で物件・管理会社を選びたい |

- 資金計画や節税もまとめて相談したいなら相性良好

- 利回りより資産価値と空室リスク軽減を重視する人向け

- 複数物件を同時購入したい上級者は紹介物件数を事前に確認

相談から購入後フォローまでの流れ

おうちのぜんぶの公式サイトでは、最初のWEB予約からアフターフォローまでを8ステップで公開しています。

【相談手順】

- 相談予約:公式サイトWEBフォームから必要事項を記入し送信

- ヒアリング:相談者の状況を丁寧にヒアリング

- ご提案・御見積:物件情報と収支シミュレーションを提示

- ご購入手続き:買付申込書提出・重要事項説明

- 審査・交渉:金融機関と金利・融資枠を交渉

- 契約の締結:売買契約書調印・手付金支払い

- お引き渡し:決済・所有権移転・管理会社引継ぎ

- アフターフォロー:確定申告・空室対策・売却サポート

各工程では必要書類・目安費用・完了までの日数が一覧化され、初心者でも全体像を把握しやすい設計になっています

- 融資同行で金利優遇を取得し返済負担を軽減

- 確定申告や節税は税理士を紹介しミスを防止

- 管理会社の選定・家賃設定で運用効率を最大化

- 将来の売却査定と買い換えプランを事前提示

無料WEB相談の予約手順と準備書類

無料WEB相談(STEP1)は24時間受付の専用フォームから予約します。所要時間は60分が標準で、完了後にZoomリンクとヒアリングシートが自動送信されます。

- フォームに氏名・メールアドレス・希望日時を入力し送信

- 自動返信メールに記載のZoomリンクを確認

- ヒアリングシートへ年収・家族構成・現在のローン残高を入力

- 面談当日は写真付き身分証と直近2〜3年分の源泉徴収票を用意

- 源泉徴収票が無ければ給与明細3か月分で代替可

- 住宅ローン残高証明を先に提出すると融資審査がスムーズ

物件提案~契約までのステップと注意点

面談後、STEP3で折り返し物件提案と概算シミュレーションが提示され、同時に金融機関へ仮審査を依頼します。

以降は公式フローに沿い、STEP4「購入手続き」で買付証明書を提出、STEP5「審査・交渉」で金利優遇や融資枠を確定し、STEP6「契約の締結」で手付金を支払います。

- 物件提案:希望エリア・利回り別に3〜5件提示

- 現地内覧:周辺賃貸需要や長期修繕計画を確認

- 買付申込:価格交渉とローン仮審査を並行

- 融資本審査:確定申告書・資産状況を提出

- 重要事項説明:宅建士がオンライン対応可(録画保存義務)

- 売買契約締結:手付金振込で契約成立

- 融資審査の有効期限(概ね30日)を超えないよう日程管理

- 火災保険は団信セット契約で金利優遇が受けられる場合あり

購入後の管理・売却サポートと出口戦略

引き渡し(STEP7)後も、STEP8「アフターフォロー」で定期面談が実施され、家賃設定・修繕計画・確定申告をサポート。

売却や買い換えを希望する場合は、提携仲介会社が査定から広告まで代行し、グループ内FPが税負担の試算を行います。

| フェーズ | 主なサポート | メリット |

|---|---|---|

| 管理開始 | 管理会社紹介・入居募集・家賃設定 | 空室期間を短縮し安定収入を確保 |

| 確定申告 | 税理士紹介・書類チェック | 節税ミスを防ぎ手間を削減 |

| 売却 | 価格査定・広告戦略・買い換え提案 | 出口戦略に沿った最適タイミングで売却 |

- 家賃下落・金利変動に応じてシミュレーションを都度更新

- 買い換え後も同じ担当者がフォローし手続きが簡潔

まとめ

『おうちのぜんぶ』は、相談から契約、引き渡し後までを同社の営業担当が一貫して支援し、保険の見直しやライフプランニングが必要な場合はグループ会社「ほけんのぜんぶ」と連携してFPを紹介する体制です。

提案物件は東京23区の駅徒歩10分圏の新築や、23区内の駅近中古が中心。公式の8ステップ(相談予約→ヒアリング→ご提案・御見積→ご購入手続き→審査・交渉→契約→引き渡し→アフターフォロー)に沿って、運用シミュレーションや融資交渉などを含めて進行します。

まずは無料相談で、提案物件・収支シミュレーション・融資条件を確認し、自分の資金計画と目的に合うかを判断しましょう。